Sommaire

Avant de parler de prêt relais, parfois appelé « crédit revente », un conseil s’impose : regarder toutes les solutions qui permettent de ne pas vendre son ancien logement. C’est bien souvent la meilleure option financière sur le long terme, mais qui ne sera que très rarement conseillée par les banquiers : ils ne gagneraient pas autant d’argent, un appartement non vendu étant un crédit immobilier en moins.

Eviter de vendre sa maison pour pouvoir en acheter une neuve

Pourquoi vendre à tout prix ? Dans certains cas, il est peut-être possible de garder son bien immobilier ! Disons que j’ai un studio en banlieue, et que je désire maintenant acheter un appartement à Paris, je peux sans doute penser à mettre en location mon studio, au lieu de le vendre. D’ailleurs, la plupart des personnes ne vendent pas leur ancien logement à l’achat de leur nouvelle résidence principale.

Louer un appartement pour ne pas le vendre

Actuellement, beaucoup de locations permettent de couvrir le crédit immobilier en cours, en partie ou en totalité. Une location à 600 euros par mois, avec une mensualité de crédit immobilier pour cet appartement à 500 euros par exemple. Bien sûr il faudra toujours payer les taxes, avoir les tracas du propriétaire qui loue, mais le bien reste à vous, et vous dégage de nouvelles possibilités financières qui vont peut-être vous aider à acheter le logement de vos rêves. Cette solution est surtout évidente pour ceux qui n’ont plus de crédit immobilier en cours, ou qui vont acheter plus petit, et donc moins cher.

C’est un calcul à faire très attentivement. Regarder toutes les possibilités de financement de la nouvelle maison, sans forcément avoir à vendre son ancien bien immobilier. Tant que le taux d’endettement ne dépasse pas un tiers des revenus, le financement est possible. De nombreux sites de courtier en ligne peuvent vous aider, avec leurs calculettes financières, à faire les bons choix.

Rallonger la durée de son crédit immobilier

Devoir vendre son appartement pour acheter une nouvelle maison, c’est toujours par manque d’argent qu’on le fait. Pour pouvoir augmenter sa capacité de financement, il est possible de rallonger son crédit actuel, par exemple de 20 à 30 ans, ce qui fera des mensualités plus basses, avec en revanche une hypothèque. Ceci n’est rien d’autre qu’un rachat de crédit hypothécaire.

Vous pouvez également faire un nouveau crédit immobilier en donnant en garantie votre ancien logement : les propriétaires ont plus de facilités à obtenir un bon crédit avec un taux d’intérêts plus favorable.

C’est un investissement pour l’avenir, pour la retraite. De plus, il ne faut jamais oublier que l’on peut toujours revendre à tout moment l’ancien logement, qui, avec un peu de chance, pourra même se valoriser dans 5, 10, 15 ans…

Vendre sa maison avant d’acheter le nouveau bien immobilier

Le logement coûte 300 000 euros, l’ancien vaut au moins 200 000. Même en louant l’ancien appartement, il est impossible de financer le nouveau logement, c’est beaucoup trop cher. La location et le salaire ne suffisent pas pour obtenir un nouveau crédit qui puisse payer la nouvelle maison. Il faut donc vendre son ancien appartement. Meilleure option : vendre d’abord la maison, acheter ensuite la nouvelle demeure. Il n’y a rien de mieux que d’attendre d’avoir l’argent pour acheter. Mais comment faire si la maison que nous souhaitons est une aubaine, une opportunité, qui ne se représentera pas avant plusieurs années ?

C’est ici que le prêt relais joue. Il sert à permettre aux plus impatients ou inquiets de s’acheter la maison de leurs rêves sans délai, sans avoir à attendre la vente de leur bien, qui peut durer plusieurs mois. Le prêt relais sert donc à l’achat immobilier d’impulsion, ou presque, à acheter une maison dans l’urgence. On peut réfléchir une seconde, ou une semaine : est-ce qu’il est vraiment nécessaire de se précipiter pour acheter cette maison ? Est-ce qu’il faut vraiment aller très vite ?

Nous le savons tous : plus on est pressés pour acheter ou vendre, plus on est sûrs de ne pas faire une bonne affaire. Il n’existe à mes yeux que deux raisons valables de se dépêcher à acheter un appartement.

- Vous vouliez acheter spécifiquement cette maison. On pourrait envisager l’ancienne maison familiale qui vous tient à cœur, ou alors le seul appartement à vendre dans l’immeuble juste au dessus de votre société, par exemple.

- Vous devez déménager dans plus petit, car vous n’avez plus les moyens de vivre dans une grande maison.

Pour la première option, c’est sûr, il faut faire vite, sinon la maison risque d’être vendue à quelqu’un d’autre.

Louer au lieu d’acheter une nouvelle maison

Pour la deuxième option, la vente du bien pour ne plus avoir de grosses dépenses ou voire même rembourser des dettes, je conseille tout de même ce que je disais au début de cet article : est-il possible de mettre en location la maison ? Même si vous n’arrivez pas à financer votre nouvelle maison plus petite, vous pouvez toujours louer pour vous un plus petit appartement. Si on fait le calcul, tout simplement : je loue ma grande maison à 1000 euros. Je loue un studio pour moi à 500 euros. L’argent de la location de ma grande maison me permet de payer le loyer de mon studio, et il me reste encore 500 euros pour vivre de plus, qui peuvent me permettre de rembourser plus facilement un crédit en cours.

C’est comme ça que l’on peut passer d’une situation délicate où l’on est peut-être presque en situation de surendettement, à une situation où l’on a 500 euros de plus par mois dans son budget, qui permettent de payer ses dettes, en attendant des jours meilleurs, tout en restant propriétaire de la grande maison. On peut bien évidemment également faire un crédit immobilier pour financer le plus petit appartement au lieu de se louer un studio : le crédit immobilier sera remboursé par l’argent de la location. Ou bien encore, demander, si on a un crédit immobilier en cours, de le transférer sur le nouveau logement en le regroupant avec le nouveau crédit, pour avoir moins de frais bancaires liés à la création d’un nouveau crédit : c’est plus simple de n’avoir qu’une seule mensualité à gérer. Attention toutefois aux nouveaux taux d’intérêts proposés !

Crédit complémentaire au prêt-relais

Si la valeur du nouveau bien immobilier à acheter est supérieure au bien immobilier à vendre, il faut peut-être faire un crédit complémentaire, qui permettra de payer la différence, surtout si vous n’avez pas d’apport personnel. C’est la capacité d’endettement qui va fixer le montant du crédit complémentaire que l’on peut obtenir. C’est ce montant qui déterminera si on peut acheter plus grand, plus cher. C’est un prêt amortissable classique, comme n’importe quel autre crédit immobilier, auquel vous pourrez adosser votre ancien crédit immobilier si vous en avez un, la banque « rachetant » l’ancien crédit pour le regrouper avec le nouveau.

Les banques ont bien sûr des solutions « clés en main », et proposent de faire un crédit relais jumelé avec un prêt à long terme. Cette solution permet d’économiser sur les frais de dossier. A la vente de l’ancien bien immobilier (avant deux ans), le résultat de la vente servira comme un remboursement anticipé de votre crédit immobilier.

Prendre un crédit complémentaire permet bien sûr de négocier son prêt-relais. Les banques ont tout intérêt à ce que l’on prenne un crédit immobilier classique chez elles, et peuvent faire un effort sur les conditions pour obtenir un crédit relais, en tant qu’argument commercial face à la concurrence.

Crédit relais avec franchise totale

Ce crédit relais est idéal pour ceux qui ne peuvent pas rembourser chaque mois la somme demandée. Il n’a pas de mensualité ! On rembourse le capital et les intérêts à la vente de l’appartement, de la maison. Comme de toute façon, au mieux, le crédit relais ne finance qu’à hauteur de 80% de la valeur de votre ancien logement, vous pourrez rembourser sans problème le crédit relais avec franchise totale. Sauf qu’il faut être sûr de vendre dans les deux ans, au prix initialement estimé.

Si par exemple vous ne pouvez pas supporter de rembourser le nouveau prêt immobilier de votre nouvelle maison en même temps que de payer les intérêts de votre prêt relais, c’est sans doute la solution qu’il vous faut, avec le différé d’amortissement. Bien sûr, ce crédit est plus cher, tout se paye.

Crédit relais sec

Ce type de crédit est réservé aux personnes qui vendent une maison plus chère que le nouveau bien immobilier à acheter, la vente permettant de couvrir dans l’intégralité le coût de la nouvelle maison. Ce type de crédit est cher, et est très souvent associé à une hypothèque : il faudra régler les frais de mainlevée d’hypothèque au moment du remboursement final.

Ce type de prêt-relais se fait de plus en plus rare. En effet, les banques ne gagnent pas beaucoup d’argent avec, et ne vous le proposeront pratiquement jamais. De plus, il est vrai qu’on achète rarement moins cher que ce que l’on vend. Les taux d’intérêts sont plus chers que pour les prêt-relais adossés à un crédit immobilier.

Combien d’argent peut-on obtenir avec son crédit-relais ?

Le montant d’un crédit relais varie, en fonction de l’estimation de son ancien logement, de la valeur qu’on lui prête, et du prix de la nouvelle maison que l’on veut acheter. On obtient en général de 60 à 80% de la valeur de l’ancien logement mis en vente. Ce pourcentage varie selon le risque lié à la vente de votre appartement. Si par exemple il est situé dans un quartier très recherché à Paris, il a de fortes chances pour que de nombreuses personnes se portent acquéreur, ce qui met en confiance la banque pour vous prêter plus d’argent.

Quels sont les remboursements pendant un prêt-relais ?

Pendant un prêt relais, il faudra rembourser les intérêts du prêt-relais lui-même, à un taux en général proche d’un crédit immobilier classique. Il faudra également rembourser le crédit complémentaire qui a permis d’acheter la nouvelle maison. Plus besoin de rembourser l’ancien crédit immobilier, remplacé par le prêt-relais, mais attention : la valeur de la vente de l’ancien logement sera déterminante. Si la vente se fait au prix fixé par l’estimation lors de la signature du prêt-relais, il n’y pas de problème, le crédit est soldé. Si en revanche la vente se fait en dessous, il faudra rembourser à la banque la différence ! Il convient donc d’épargner pendant toute cette période de mise en vente du logement, afin de se préparer à une éventuelle vente en dessous des espérances. On le comprend, il faut faire très attention au moment de l’évaluation du bien !

Taux prêt relais

Les intérêts d’un crédit relais sont en général similaires aux intérêts d’un crédit immobilier classique. En 2017, autour de 2%, par exemple. Le crédit relais est un crédit à court terme, qui se solde automatiquement à la vente du bien. Les intérêts à payer se portent donc sur toute la durée de vente du bien, et par conséquent la durée du prêt. Si la vente est réalisée au bout de trois mois, les frais liés aux intérêts sont très réduits, mais par contre, si la vente a été réalisée au bout de deux ans, les intérêts peuvent coûter cher ! 2% au bout d’un an sur un financement de 200 000 euros, c’est tout de même 4000 euros, il y a tout intérêt à vendre rapidement (mais sans précipitation) : ça ne sert à rien d’attendre un an pour vendre son studio 3000 euros plus cher, si de l’autre coté on paye tout autant en intérêts.

Estimation du bien : principal danger du prêt relais

La valeur de l’ancien logement à vendre est la base de tout. Le montage financier pour acquérir le nouveau logement, mais aussi la sécurité de l’acquéreur demandeur de crédit en découlent. Un bien immobilier mal évalué, dont le prix réel ne correspond pas du tout à ce qui avait été estimé peut-être la source de bien des problèmes, provoquant souvent le surendettement des emprunteurs.

Bien évaluer la valeur de son ancien logement à vendre est absolument vital.

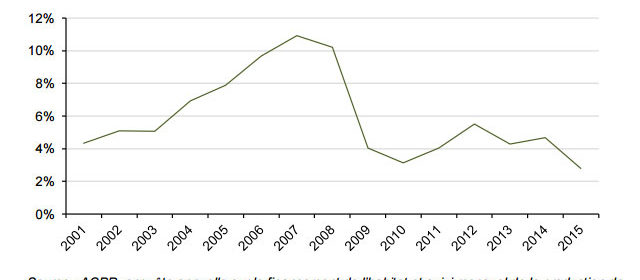

Les banques exigent, par ailleurs, de faire une évaluation par le notaire, ou bien souvent, par deux agences immobilières. Mais même pour des « experts », l’erreur peut arriver. Nous l’avons vu en 2008 et 2009, avec la crise de l’immobilier en France, de nombreuses maisons, qui avaient été évaluées par des experts, se sont en fait vendues à un prix bien inférieur.

Ma maison n’est pas encore vendue, mon prêt-relais se termine, que faire ?

Il faut étudier attentivement pourquoi le bien ne se vend pas. Avant de se dire qu’il est trop cher, il faut sans doute se faire aider d’un professionnel, un « home stageur ». Ce professionnel va regarder votre bien immobilier, et va trouver les meilleurs moyens de le valoriser et de le rendre plus attractif pour d’éventuels acquéreurs. Ceci implique souvent des travaux, qui seront bien souvent compensés par la vente du bien au prix voulu.

Il ne faut pas attendre la dernière seconde avant de s’inquiéter, si l’appartement a par exemple déjà eu de nombreuses visites et que personne n’a accroché dessus au point d’acheter, il faut se poser les bonnes questions, pour ne pas vendre au rabais.

C’est une situation bien souvent critique. La banque est en droit de demander le remboursement de son prêt-relais, ce qui peut mettre l’emprunteur dans l’embarras. En règle générale, le crédit relais peut encore être prolongé, grand maximum de 6 mois à un an, pas au-delà. Si toutefois le bien immobilier n’a toujours pas trouvé d’acheteur, la banque peut proposer de transformer le prêt-relais de courte durée en un prêt immobilier classique de longue durée. L’avantage, c’est qu’il n’y a plus d’obligation de vendre le bien immobilier avec un « couteau sous la gorge », mais le désavantage évident, c’est qu’il faut payer désormais deux crédits immobiliers, avec les intérêts supplémentaires. Pour bien des personnes, ce n’est pas possible, le taux d’endettement étant trop important, et seront obligés de baisser fortement le prix de vente de la maison, plutôt que d’avoir à supporter un nouveau crédit immobilier de longue durée. C’est ici qu’il faut réfléchir à la location de son ancien logement…

Le Prêt Relais mobilité d’Action Logement

Il existe des aides pour les salariés en situation de mobilité professionnelle. Il n’y a pas de conditions de ressources, comme pour les prêts relais des banques. Ce type de prêt vise ainsi à faciliter la mobilité des salariés, qui peuvent ainsi suivre l’entreprise dans toute la France, par choix ou par obligation.

Pour bénéficier du Prêt Relais mobilité d’Action Logement, l’emprunteur doit être le propriétaire de sa résidence principale, qu’il ne peut désormais plus occuper, étant maintenant devenue incompatible avec son activité professionnelle. Il faut donc déménager, en vendant l’ancien bien immobilier. De plus, son entreprise doit avoir plus de 10 salariés.

Les prêts relais aidés sont sujets à conditions. Le taux est de 1%, d’où le « 1% logement », hors assurances à rembourser sur un an, renouvelable une fois. Un Comité Interprofessionnel du Logement (CIL) comme Astria, Alliade ou l’Action Sociale par l’Habitat par exemple pourra vous aider, et vous octroyer un prêt relais.

Attention toutefois à ce prêt-relais spécial, si vous avez encore des encours de crédit. Si vous devez encore rembourser le crédit de votre ancien logement, ce n’est pas le CIL qui reprendra votre ancien crédit immobilier, mais votre banque, qui peut refuser de les reprendre. Vous aurez alors deux crédits immobiliers à rembourser, l’ancien et le nouveau, le temps que votre logement se vende pour pouvoir solder votre ancien crédit et le prêt-relais.

Crédit achat revente

Certaines banques proposent une variante au prêt-relais, en intégrant totalement le prêt-relais dans son offre de crédit immobilier classique. Il n’y a plus de limite de temps pour vendre son logement, mais il est beaucoup plus cher bien sûr : le crédit porte sur la totalité du nouveau bien acheté, avec les lourdes mensualités conséquentes à payer. Lorsque le bien est finalement vendu, la banque réaménage votre emprunt bancaire, en faisant soit payer moins de mensualité, soit en diminuant la durée du remboursement.

Sur ce type de crédits, assez récents, il faut faire très attention. Ils sont évidemment beaucoup plus chers qu’un crédit classique. Certains organismes bancaires peuvent proposer des crédits à taux variable, à fuir absolument : sur des investissements à très long terme, on ne peut pas parier sur la prolongation des bas taux d’intérêts indéfiniment.

Avant de faire un prêt relais, il faut penser aux alternatives.

Si nous regardons un peu sur les différents forums qui parlent des crédits relais, ou sur des sites d’avis de consommateurs qui ont fait un prêt relais, beaucoup se plaignent et disent que ce type de crédit peut-être très dangereux. Nous avons vu les différentes solutions financières pour pouvoir changer de logement, sans forcément passer par le prêt relais. Une chose est sûre : pour pouvoir acheter une nouvelle maison, il faut vendre l’ancien logement… mais pas toujours !

Se faire aider d’un courtier est une bonne option à envisager. Ils connaissent leur métier et les différentes options de montages financiers, que les banquiers ne vous proposeraient jamais. Un courtier à une vision plus globale des crédits immobilier, leur rémunération est au final assez marginale face aux économies qu’il est possible de faire sur des investissements aussi lourds et aussi longs.