Sommaire

Pour proposer des crédits à la consommation à des personnes qui en sont normalement exclues, Bondora doit compenser les pertes pour défaut de paiement par des taux élevés.

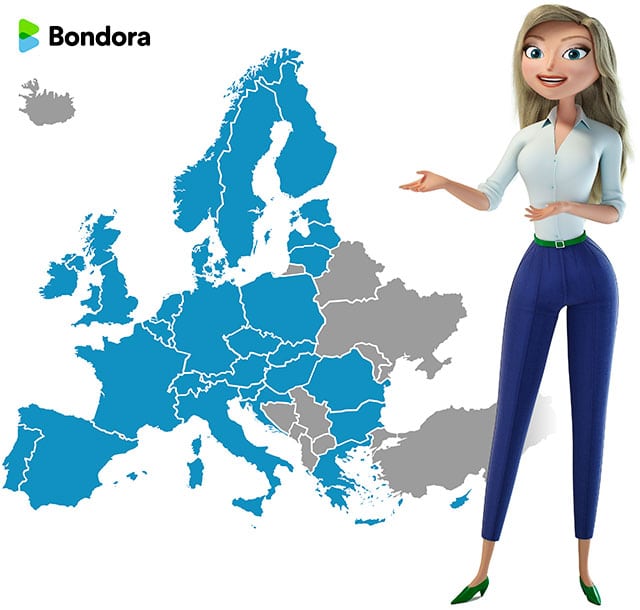

La simplicité d’utilisation de Bondora, où tout se passe en ligne, est une des raisons de son succès. Cette facilité, alliée à des produits d’investissement personnalisés se retrouve dans une présence au plus proche de ses clients européens.

Investir avec Bondora, un pari risqué ?

Le site vous prévient dans sa « mise en garde » : comme tout investissement, vous risquez de tout perdre. Si par exemple plus personne ne rembourse ses crédits en cours, difficile de récupérer son argent investi avec Bondora.

Aucune garantie : aucune créance n’est garantie par des fonds publics ou autre.

Il faut le savoir, avant toute autre considération. Nous parlons d’une plateforme de prêts entre particuliers européenne, pas d’une banque. Cela étant dit, la plupart des produits bancaires d’investissement sont tout aussi risqués, ce n’est pas spécifique à Bondora. La force de Bondora, c’est d’avoir plusieurs propositions, adaptées à chaque profil d’investisseur.

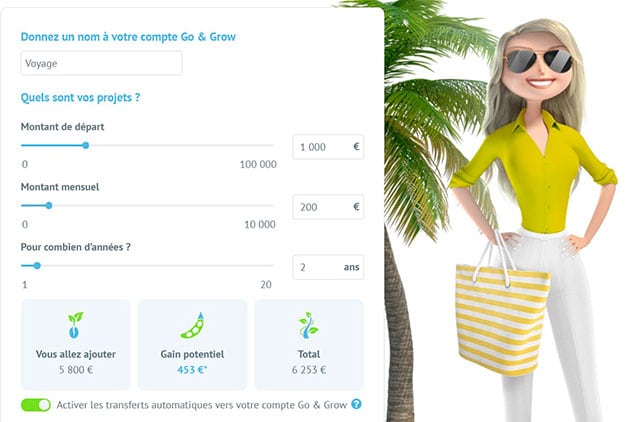

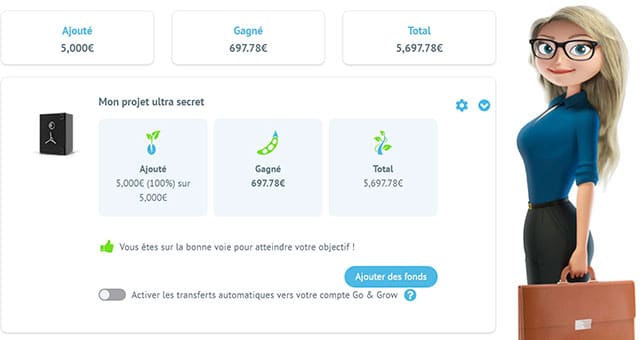

Go & Grow

C’est l’investissement du bon père de famille, avec un taux d’intérêt annuel de 6,75%*. Il est simple d’accès, inutile d’avoir de l’expérience financière, Bondora gère tout. Flexible, on peut retirer ou remettre de l’argent à tout moment.

👉 A savoir : avec Go & Grow, on sait que nos gains seront toujours limités à 6,75%. Si par hasard la performance de ce produit serait supérieure, les gains obtenus seront mis de côté afin de garantir ce taux les années où les performances ne seraient pas au rendez-vous.

Les deux autres produits sont plus complexes : ici, l’investisseur est propriétaire de créances, qu’il doit revendre sur le marché secondaire pour pouvoir récupérer son argent s’il le souhaite.

👉 En clair : je suis particulier en France, je prête de l’argent à d’autres particuliers. Ce prêt est une « créance ». Je suis remboursé petit à petit par ceux qui me doivent de l’argent, mes « débiteurs », sur mon compte Bondora.

Si par hasard je veux récupérer mon argent tout de suite, je dois vendre ma créance à un autre investisseur. Pour cela, il existe ce que l’on nomme « marché secondaire », où les vendeurs de créances sont mis en relation avec les acheteurs.

Il faut très peu d’argent pour pouvoir investir dans le prêt entre particuliers de Bondora, même un euro suffit !

Portfolio Manager

Pour ceux qui s’y connaissent, il est possible de choisir une stratégie, que l’on va définir suivant la part de risque envisagé.

Portfolio Pro

Les investisseurs aguerris peuvent opter pour une solution complètement personnalisée. Avec l’aide de filtres, les investissements peuvent ainsi se faire « sur mesure ».

Chacune de ces solutions est gérable en ligne, avec des outils statistiques simplifiant la prise de décision.

Le plus grand risque finalement, c’est celui d’une faillite de Bondora. N’étant pas un établissement bancaire comme les autres, l’investisseur pourrait en théorie tout perdre. D’un autre côté, l’entreprise rassure en étant basée dans un pays de l’Union Européenne, avec des chiffres solides sur sa santé financière, facilement vérifiables.

Demander un crédit

Je vous ai principalement parlé du côté investisseur, parce que Bondora ne propose pas encore aujourd’hui de crédit en France. Aujourd’hui, on peut emprunter auprès d’un particulier sur Bondora uniquement en Estonie, Finlande, Slovaquie et Espagne.

Bondora permet ainsi d’emprunter jusqu’à 10 000 euros, à rembourser sur 5 ans au maximum. Mais attention ! Nous sommes très, mais alors vraiment très loin des taux pratiqués en France par les sociétés de crédit à la consommation.

En échange d’une société qui ne demande pratiquement aucune garantie, à l’image d’un « Bingo Crédit », le taux d’intérêt est tout simplement scandaleux. Il dépasse largement le taux d’usure légal. Nous parlons ici de taux de 50, 100 ou même de 150%. Pour rappel, en France le taux d’usure est autour des 20%.

Mais souvenons-nous d’une chose : en Estonie, les banques ne prêtent pratiquement pas, ou à des tarifs encore pires ! Pour beaucoup, la seule solution est de se tourner vers les particuliers, même à de tels taux.

Pour que l’on puisse se rendre compte d’un tel prêt, prenons l’exemple donné par Bondora d’un crédit en Espagne :

« Un prêt de 2020 € à rembourser en 5 ans coûtera 82,68 € par mois. Le TAE (tasa anual equivalente, notre TEG en France) est de 58,44%. Le remboursement total sur 5 ans est de 5080,52 €, qui inclus 2536,72 € à un taux d’intérêt fixe de 38,25% et une commission de 403,80 € pour la gestion du compte et une commission de 120 € pour les frais de contrat (…). »

Les conditions sont claires : pour se faire prêter 2020 €, on doit rembourser 5080,52 € sur 5 ans.

Les données sont claires, toutes les statistiques sont en ligne sur leur site. Nous pouvons ainsi y lire qu’en janvier 2022, le prêt moyen s’élève à 2600 euros, pour un remboursement en 52 mois.

Pour information, les taux d’usure en Espagne tournent aux alentours de 30%, mais il s’agit d’un taux n’incluant pas les frais, parfois très élevés, pires encore que ceux de Bondora. Certains dénoncent des taux supérieurs à… 3000%, comme c’est le cas de la société de minicrédit présente en Espagne Kredito24.

Bondora est chère, certes, mais c’est le prix à payer pour un crédit qui ne demande pas de garanties, mettant à disposition une somme d’argent immédiate pour en faire ce que l’on veut. Face aux concurrents, il me semble bien plus éthique d’aider Bondora à prospérer, plutôt que de maintenir les abus de certaines sociétés.

Le prêt entre particuliers en Europe

Bondora, en étant la première plateforme pan-européenne de mise en relation entre les prêteurs et les emprunteurs particuliers, veut simplifier le « financement sans frontières ». Un allemand peut ainsi prêter de l’argent à un grec et vice-versa. L’argent disponible est aujourd’hui encore trop cloisonné suivant les pays. Nous l’avions vu en large et en travers dans notre article sur le crédit en Europe. Même si les lois européennes le permettent, les banques, qui ne connaissent que leur marché national, sont encore bien trop frileuses pour prêter de l’argent à l’étranger.

C’est bien dommage, vu que l’objectif premier des lois européennes, c’est de pouvoir offrir le meilleur des entreprises européennes à l’ensemble des européens. C’est malheureux qu’un investisseur portugais ne puisse pas espérer le même retour qu’un investisseur suédois ! Bondora vient changer un peu la donne, même si nous parlons de valeurs microscopiques par rapport aux immenses besoins de financement actuels.

L’Estonie est un pays à la pointe de la technologie et d’Internet. En 2014, le petit pays balte a lancé le concept de l’e-résidence, permettant a des personnes n’étant pas estoniennes ni même y habitant de créer des entreprises de droit estonien. C’est aussi en Estonie que Skype a été créé, s’appuyant sur les technologies P2P alors naissantes.

Bondora et les impôts

La fiscalité de Go & Grow est simple. On ne paie d’impôts que sur ce que l’on retire en plus de son capital initial. Admettons qu’on investisse 1000 euros, et qu’au bout de trois ans, nous avons 1200 euros sur le compte. Tant qu’on ne retire rien, il n’y a pas d’impôt à payer. Si on décide de retirer 1100 euros et d’en laisser 100, on ne paiera des impôts que sur les 100 euros retirés en plus des 1000 initiaux.

Bondora, entreprise européenne, précise bien que c’est à chacun de ses clients de se mettre en règle avec la fiscalité de son pays, et par conséquent de déclarer ces revenus retirés de son compte d’investissement sur sa feuille d’imposition. C’est le petit inconvénient par rapport aux banques françaises qui transmettent automatiquement à l’administration fiscale toutes nos données.

Younited Credit vs Bondora

Younited Credit, plateforme française de prêt entre particuliers, est une entreprise bien établie aujourd’hui. Présente un peu partout en Europe, elle ne présente pas les rendements de Bondora : ses prêts sont tout aussi restrictifs que ceux des banques, mais avec des taux tout aussi compétitifs. Sa principale force est de permettre à tous de s’affranchir de la banque traditionnelle. Côté investisseur, elle est réservée à ceux qui ont de grandes connaissances.

Critiques

Dans les faits, après tant d’années d’existence, après avoir essuyé la grande crise financière de 2008, Bondora semble donner des gages de solidité qui mettent le petit épargnant en confiance. Sa note de 4 étoiles sur 5 pour presque 700 avis sur Trustpilot est un bon indice.

Les principales critiques que l’on peut trouver sur Bondora côté investisseur concernent des personnes qui ont investi sur le marché espagnol. En effet, de nombreux emprunteurs y font défaut, ce qui dégrade considérablement les retours espérés, loin des promesses de Bondora. Ceci devrait avoir tendance à s’améliorer au fur et à mesure que Bondora recouvre ses créances, et ne concerne de toute façon pas leur produit phare pour le petit investisseur que je suis, Go & Grow.

Éthiquement, on pourrait se poser la question si prêter de l’argent à un taux largement supérieur au taux de l’usure était quelque chose de souhaitable. Je dirais, pour ma part, que non, mais mettons-nous un moment à la place de quelqu’un qui n’a aucun autre moyen de trouver un financement. Ce type de prêt est une planche de salut, il n’y a besoin de pratiquement aucune garantie ! Je rappelle que nous parlons de pays étrangers, où il n’y a peut-être pas les mêmes opportunités de financer les exclus de la banque comme en France.

L’avis d’eKonomia

Bondora promet des rendements défiants toute concurrence

Fondée en 2008 par Partel Tomberg à Tallin en Estonie, l’entreprise se nommait alors Isepankur. En se développant avec succès à l’international, elle change de nom en 2014, désormais Bondora. La société profite pleinement du marché unifié européen. Sa croissance ne s’est jamais démentie, avec en 2019 plus de 42 000 investisseurs et 150 millions d’euros investis.

Vaut-il mieux laisser son argent se dévaloriser sur un Livret A, ou bien en mettre une partie sur Bondora avec des taux d’intérêts potentiellement bien plus intéressants ?

Leur discours est confiant, on a envie d’y croire, même si dans les faits cela semble trop beau pour être vrai ou pour durer. Je conseille pour ma part de se fier à jamais à cette phrase :

Ne jamais investir ce qu’on ne peut pas se permettre de perdre.

Pour conclure, je pense qu’un petit capital investi dans Bondora est positif. D’une part, parce qu’il faut diversifier ses placements (ce n’est jamais une bonne chose que de tout miser sur un livret A) et d’autre part parce qu’il est toujours de bon ton philosophiquement de tenter de réduire l’emprise des banques sur notre économie.

Bondora propose de s’affranchir des banques, en permettant à ceux qui ne peuvent pas emprunter d’accéder au crédit, sans avoir à engraisser un riche actionnaire. Pour bien faire, je regarderais aussi du côté des concurrents européens, comme Mintos, Grupeer ou encore Fast Invest, toujours dans l’objectif de diversification des placements.

Sources

- Financial Times : « P2P lender Bondora targets Europe»

- Voxeurop : le crédit communautaire est la banque de demain