Sommaire

Comment agir face au surendettement

- Renégocier ses dettes, une à une, avec sa banque, ses créanciers.

- Envisager le rachat de crédit si on est propriétaire de son logement.

- En dernier recours, déposer un dossier de surendettement.

Des associations de bénévoles viennent en aide aux surendettés. Une aide précieuse pour négocier avec les créanciers ou faire un dossier de surendettement…

👉 Si vous ne pouvez plus payer vos dettes, déposer un dossier de surendettement est la solution de la dernière chance. Est-ce vraiment pour vous ? Pour le savoir, suivez notre guide.

Le dossier de surendettement, qu’est-ce que c’est ?

Définition du surendettement : lorsqu’il est devenu impossible de rembourser ses dettes sur le long terme. Dans cette situation, le débiteur (celui qui doit de l’argent) est surendetté.

C’est l’incident de paiement, le plus souvent une échéance de crédit non payée, qui justifie un « appel à l’aide » auprès de la Banque de France.

Un « dossier de surendettement » est déposé gratuitement par le particulier débiteur à la Banque de France, qui va l’analyser. Pour constituer le dossier, il faut remplir une déclaration de surendettement, où sont exposés :

- Les revenus (salaires, pensions…).

- Le patrimoine (biens immobiliers, épargne…).

- Les charges (électricité, loyer…).

- Les dettes et les créanciers.

On peut se faire aider par un travailleur social pour remplir sa déclaration de surendettement, rédiger une lettre de saisine et créer un dossier de surendettement.

C’est la Banque de France qui déterminera si le surendettement existe réellement, et si elle peut aider le particulier débiteur.

Tout savoir sur la Banque de France : en plus de maîtriser l’inflation, elle joue un rôle fondamental dans la prévention du surendettement.

Qui peut faire un dossier de surendettement ?

Tous les particuliers qui ne peuvent plus payer leurs dettes, domiciliés fiscalement en France peuvent avoir recours à la Commission de surendettement.

Attention : les entrepreneurs individuels (artisans, commerçants, professions libérales, agriculteurs…) ont une procédure différente. Ils doivent saisir directement le tribunal pour demander une « procédure de rétablissement professionnel ».

Pour que le dossier soit accepté par la commission de surendettement, il faut :

- Être de bonne foi.

- Se trouver dans « l’incapacité manifeste de faire face à ses dettes ».

- Que l’endettement ne soit pas d’origine professionnelle.

90% des dossiers depuis la création des Commissions de surendettement sont recevables.

👉 Si vous êtes français mais habitez à l’étranger, vos dettes doivent être françaises. La commission de surendettement ne pourra rien pour vos crédits obtenus à l’étranger !

Déposer un dossier de surendettement

Télécharger et remplir le dossier de surendettement

- Remplir le formulaire cerfa de la Banque de France. Il s’agit de la déclaration de surendettement.

- Le déposer en ligne sur le site de la Banque de France en utilisant France Connect. On peut également l’envoyer par courrier recommandé : Banque de France – Surendettement TSA 41217 – 75035 Paris Cedex 01.

Lettre de saisine de la commission de surendettement

Il faut accompagner la déclaration de surendettement avec une lettre de saisine. Il s’agit d’un courrier où sont décrits les raisons qui ont poussé le surendetté à faire appel à la commission. C’est une description brève, où l’on expose rapidement ses crédits, ses revenus, et surtout ses charges.

La commission doit pouvoir comprendre rapidement à la lecture de la lettre pourquoi le surendettement est arrivé. Puis, être convaincue que la personne surendettée à commencer à agir de bonne foi pour s’en sortir.

On trouvera un modèle de lettre de saisine sur le site de la DGCCRF.

Qu’est-ce que la Commission de surendettement ?

Il existe une commission de surendettement de la Banque de France dans tous les départements de France. La commission a pour mission de rechercher des solutions pour les particuliers en situation de surendettement.

Elle doit accueillir les personnes endettées et assurer l’instruction du dossier. C’est également la commission de surendettement qui va négocier avec les créanciers et qui élabore les recommandations pour sortir du surendettement.

Toutes les décisions de la commission sont notifiées par courrier aux parties : au surendetté (le débiteur) et à ses créanciers.

Conséquences du dépôt de dossier de surendettement

Conséquence immédiate : on reçoit une attestation de dépôt de dossier dans les 48 heures. C’est le certificat de dépôt de dossier de surendettement, qui va permettre un soulagement immédiat auprès des créanciers.

👉 Les créanciers ne pourront plus faire appel à des cabinets d’huissiers pour effectuer une saisie. Cette interdiction de saisie peut durer au maximum deux ans.

Il est très important de transmettre le certificat aux créanciers, pour bloquer les huissiers auxquels ils auraient fait recours.

👉 En cas d’expulsion imminente, la commission peut demander au juge de suspendre la procédure. Ce n’est pas automatique, le juge pouvant refuser la suspension de l’expulsion.

Pendant l’attente de la décision de la commission, il ne faut pas :

- Contracter de nouveaux crédits.

- Rembourser les crédits ou régler une dette en retard (sauf judiciaire ou alimentaire).

- Donner ou vendre des biens.

Inscription au FICP

Après le dépôt de dossier, on est inscrit au FICP, le Fichier des Incidents de remboursements des Crédits aux Particuliers. C’est un fichier qui peut être consulté par tous les établissements de crédit. C’est, en quelque sorte, une interdiction de crédit.

Ce fichage dure 7 ans au maximum.

Conséquence logique, on s’engage à ne plus faire de nouveaux crédits, au cas où l’organisme de crédit n’aurait pas tenu compte du FICP (ce qui est très rare). Le simple dépôt du dossier ne protège pas encore des poursuites judiciaires éventuellement engagées.

L’interdiction bancaire, provoquée par un mauvais usage d’un chèque ou d’une carte bancaire, est souvent l’un des premiers signes de surendettement.

Où trouver de l’aide ?

Il ne faut pas rester seul face à un surendettement et aux 12 pages de la déclaration de surendettement.

Pour aider les surendettés à remplir leur déclaration de surendettement, on peut télécharger directement sur le site du Gouvernement la notice explicative :

https://particuliers.banque-france.fr/sites/default/files/1947_notice.pdf

👉 On peut contacter la Banque de France, directement par téléphone au 3414.

- De 8h à 18h (heure de Paris)

- +33 1 73 03 34 04 depuis l’étranger et l’Outre-Mer

Ce numéro permet d’avoir des informations généralistes sur le surendettement et les fichiers d’incidents de paiement (FICP, FCC).

👉 Association Cresus : c’est la principale et plus spécialisée des associations sur le surendettement. Présent dans toute la France, ce réseau d’associations fait un immense travail auprès des personnes surendettées. Accompagnement, prévention, aide à l’établissement du dossier de surendettement sont quelques-unes des actions de Cresus.

👉 Point Budget Conseil, PCB : ces structures d’accueil sont présentes dans toute la France. Pour être un PCB, il faut l’accord de l’Etat, ce qui donne l’assurance d’être entre de bonnes mains. Les associations membres du réseau Cresus sont par exemple également des PCB.

Contacter un PCB, c’est, pour eKonomia, la première chose à faire avant de s’engager dans une procédure de surendettement.

Conseil : se faire aider par un avocat spécialiste du surendettement

C’est une bonne idée que de se faire aider par un avocat. Il sera un bon soutien au niveau légal et moral, pour remplir la déclaration de surendettement ou rédiger la lettre de saisine de la commission de surendettement.

Il existe des permanences juridiques gratuites, par exemple en mairie.

Pour trouver de l’aide en ligne, je conseille vivement le Forum Entraide Surendettement. On y trouve de nombreux bénévoles qui répondent gentiment à toutes les questions de personnes surendettées.

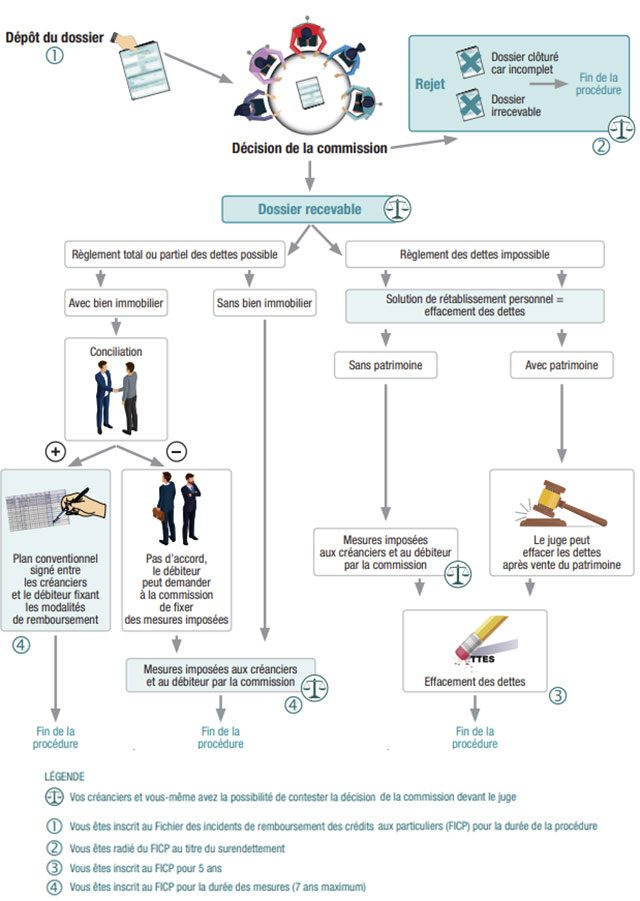

Étapes d’un dossier de surendettement

Pour simplifier les explications sur les différentes étapes d’un dossier de surendettement, la Banque de France a élaboré un petit graphique très clair, que je vous mets ici. Nous allons voir ensemble point par point à quoi correspondent ces grandes étapes du dossier de surendettement.

Examen de la Commission de surendettement du dossier

Après le dépôt du dossier de surendettement, la commission va analyser si le dossier est recevable.

La commission dresse un état global l’endettement pour prendre sa décision d’orientation. L’orientation choisie par la commission de surendettement est donc en rapport direct avec la gravité de l’endettement.

- Soit la commission s’occupe elle-même du dossier.

- Soit elle renvoie le dossier au juge de l’exécution si le montant de la dette est trop élevé.

Dossier irrecevable à la Banque de France

Si le dossier est irrecevable, un appel peut être déposé auprès du tribunal d’instance. On peut saisir le Juge de l’Exécution de son domicile dans les quinze jours de la notification de la décision de la commission.

Raisons pour un dossier de surendettement irrecevable

- Il n’y a pas de surendettement (il suffit d’être propriétaire d’un bien immobilier par exemple)

- Les dettes sont professionnelles et non personnelles

Le juge statue après avoir recueilli ou demandé les observations du débiteur et des créanciers. Il décidera donc de valider ou d’invalider les décisions de la Commission de surendettement, et pourra également proposer un plan de redressement personnel si l’endettement est trop important. Si le juge invalide la décision de la Commission, la commission sera obligée de prendre en compte le dossier de surendettement.

Dossier recevable à la Banque de France

En cas de désaccord des créanciers ou des surendettés sur les décisions de recevabilité et d’orientation du dossier, il y a la possibilité de faire un recours devant le tribunal. Il se peut qu’un dossier jugé recevable par la Commission de surendettement devienne irrecevable si le juge, après la contestation d’un créancier, en décide autrement.

Orientation du dossier de surendettement

Si le dossier est déclaré recevable, la commission de surendettement va choisir son orientation en fonction de la situation :

- Soit elle oriente vers un plan conventionnel de redressement

- Soit vers un rétablissement personnel

Le plan conventionnel de redressement

La commission qui accepte de traiter le dossier de surendettement va s’efforcer de négocier avec les créanciers une renégociation des dettes, à l’amiable. Elle tente d’établir un plan conventionnel de redressement.

Le plan de redressement prévoit l’aménagement des dettes (étalement dans le temps, report d’échéances, réduction des taux d’intérêts…) et le montant qui doit rester pour vivre après le remboursement. Ce montant ne peut jamais être inférieur au RSA.

Le plan conventionnel a une durée maximale de 7 ans.

Si aucune solution n’a été trouvée, parce que par exemple les créanciers ou le débiteur refusent les solutions proposées par la Commission de surendettement, la commission dresse un constat d’échec. Si le surendetté le souhaite, il pourra faire demander à la commission d’imposer des mesures.

Les propriétaires de leur logement se voient le plus souvent proposer un plan conventionnel de redressement. Si la renégociation des crédits en cours échoue, la vente du bien immobilier est l’issue la plus probable…

Mesures imposées

Depuis 2018 et la nouvelle loi sur le surendettement, la Banque de France peut imposer ses recommandations, sans avoir recours à un juge.

Il reste possible de contester les mesures auprès d’un tribunal d’instance.

Avec ces changements, l’Etat veut simplifier la mise en place de la procédure de surendettement, et désengorger les tribunaux.

Moratoire de surendettement : suspension des dettes

Si le débiteur est beaucoup trop endetté pour que la commission puisse établir un plan conventionnel de redressement, la Loi du 29 juillet 1998 permet de proposer au Juge de l’Exécution la suspension de l’exigibilité des créances.

Pour profiter de ce moratoire de surendettement, il doit y avoir une chance raisonnable d’amélioration de la situation personnelle (retrouver un emploi, être augmenté…).

👉 Les dettes alimentaires ou fiscales ne peuvent pas être suspendues.

Les dettes sont mises en pause pendant la durée maximale de deux ans. C’est le temps pour le surendetté de se « refaire une santé », et de récupérer la capacité de remboursement.

Pendant le moratoire, les créanciers ne peuvent plus harceler ni demander à être remboursés. Le paiement des intérêts est lui aussi suspendu. Après le moratoire, suivant la situation personnelle, trois possibilités :

- La situation a évolué favorablement, il est possible désormais de rembourser toutes les dettes : le remboursement sera effectué normalement auprès des créanciers.

- S’il est possible d’éviter une liquidation judiciaire : le juge orientera la personne vers un plan conventionnel de redressement.

- Rien n’a changé, il est toujours impossible pour le surendetté de rembourser : le juge de l’exécution peut effacer partiellement les dettes et établir une procédure de rétablissement personnel.

De telles difficultés doivent avoir pour origine un cas de force majeur lié à une importante perte de revenus (accident, chômage…). Cette procédure concerne uniquement :

- Les crédits à la consommation

- Les crédits immobiliers

Rétablissement personnel

Si la situation est irrémédiablement compromise, et qu’il est impossible de rembourser ses dettes même dans deux ans, c’est une procédure de rétablissement personnel qui sera mise en place.

👉 La procédure de rétablissement personnel est la plus extrême des solutions.

Si le débiteur ne possède rien, c’est aussi la plus efficace, et celle que nous conseillons. Les dettes sont effacées par la Banque de France, le débiteur inscrit au FICP pour 5 ans, sans possibilité d’en sortir de façon anticipée.

Sans patrimoine, mieux vaut faire une procédure de rétablissement personnel qu’un rachat de crédit.

Le débiteur ou les créanciers peuvent contester la décision de la Commission de Surendettement dans un délai de 30 jours.

Rétablissement personnel sans liquidation judiciaire

Il ne peut y avoir de liquidation judiciaire sans patrimoine à liquider. Si vous n’avez rien, ni la Banque de France, ni les huissiers, ne peuvent vendre quoique ce soit pour se rembourser.

Certains biens « essentiels » ne peuvent pas être saisis :

- Biens nécessaires pour travailler (voiture, ordinateur…)

- Biens nécessaires à la vie courante (vêtements, table, lit…)

Il y a donc un minimum vital qui est laissé à la personne bénéficiant d’un rétablissement personnel.

Rétablissement personnel avec liquidation judiciaire

Si le débiteur possède des biens non essentiels à la vie de tous les jours ou pour travailler, la Commission de Surendettement peut décider d’effacer les dettes en échange de la vente des biens. Cette vente servira à rembourser les créanciers.

👉 A savoir : un bien immobilier (votre logement) n’est pas considéré comme étant essentiel. On considère que sans dettes, on peut louer un appartement ou bénéficier des APL.

Dans quelques rares cas, les propriétaires peuvent conserver leur logement.

C’est dans ce cas, où le logement risque d’être vendu, qu’il faut envisager le rachat de crédit.

Fin du dossier de surendettement

La clôture d’un dossier de surendettement dépend de la solution trouvée par la commission de surendettement.

- Dossier irrecevable : le dossier n’a même pas démarré, il est clôturé immédiatement.

- Le dossier se termine au bout de 5 ans pour une procédure de rétablissement personnel.

- Jusqu’à 7 ans maximum pour un plan conventionnel de redressement, au remboursement de la dernière dette.

Pour en savoir plus : Défichage de la Banque de France

Avis sur le dossier de surendettement

Pour rappel, il existe deux types de surendettement :

- Surendettement « passif » : provoqué par une perte de revenus, souvent dus à un accident de la vie (maladie, chômage, divorce…). Ce sont les ¾ des dossiers déposés à la Banque de France.

- Surendettement « actif » : il n’y a pas eu perte de revenus, mais le surendetté à contracté trop de crédits.

Le dossier de surendettement est l’étape fondamentale de la personne qui ne peut absolument plus faire face à ses dettes.

Faire un dossier de surendettement est lourd de conséquences, mais c’est la plupart du temps le recours de la dernière chance. Avant d’envisager la déclaration de surendettement, il convient de vérifier toutes les autres possibilités pour se sortir de cette situation délicate.

Même si le nombre de dossiers de surendettement a baissé ces dernières années, les chiffres sont toujours beaucoup trop durs. Il s’agit de 121 000 dossiers déposés et jugés recevables pour la seule année 2021 ! Plus que jamais le surendettement et les solutions pour en sortir sont d’actualité.

Faut-il faire un dossier de surendettement ?

Si vous n’avez plus rien à perdre (ou à vendre), oui, il faut faire un dossier de surendettement. C’est une protection contre les huissiers.

Avantages

- Pendant que la Banque de France analyse votre dossier, les saisies sur rémunération sont suspendues, les huissiers ne peuvent rien faire sans l’accord de la Banque de France.

- Si le dossier est recevable, la commission de surendettement vous aide à trouver une solution pour rembourser vos dettes.

- Vous aurez toujours de quoi vivre : au moins l’équivalent du RSA, vos meubles essentiels et de quoi travailler.

- Si aucune solution pour rembourser est possible, la commission peut décider purement et simplement d’effacer vos dettes.

Inconvénients

- Vous êtes fichés à la Banque de France, au FICP, pour 5 ans. Impossible de faire un crédit ou d’avoir un découvert.

- Si vous obtenez un redressement personnel et un effacement de dettes, vos biens « non essentiels » seront saisis et vendus.

Questions / Réponses

Si le surendetté est locataire, la commission peut suspendre provisoirement l’expulsion. Si le surendetté est propriétaire, la commission peut également suspendre la vente aux enchères du logement.

Avec un dossier de surendettement, toutes les saisies sont suspendues.

Il n’y a pas de minimum de dettes pour déposer un dossier de surendettement. En revanche, la Commission peut juger le dossier irrecevable si les montants ne justifient pas d’un surendettement avéré.

Pour aller plus loin

- Assurances et surendettement : les assurances sont pour la plupart inutiles en cas de surendettement.

- Les risques du crédit : le mieux pour se protéger d’un surendettement, c’est d’avoir conscience des risques au moment de faire un prêt.

- Fichier central des prêts et fichier positif : longtemps réclamé par les associations de protection des surendettés, ce fichier ne verra probablement jamais le jour en France.